Het vierde kwartaal van het jaar is hét moment om eens even kritisch naar je boekhouding te kijken. Dit is namelijk het moment om optimaal gebruik te maken van de fiscale voordelen en aftrekposten die beschikbaar zijn voor ZZP’er, terwijl je nog genoeg tijd hebt om er daadwerkelijk gebruik van te maken. In dit blog leggen we je precies uit welke aftrekposten en belastingvoordelen je in Q4 nog kunt gebruiken, zodat je bij de aangifte inkomstenbelasting minder hoeft te betalen.

Wat zijn aftrekposten en waarom zijn ze belangrijk?

Aftrekposten verlagen je belastbare inkomen, wat betekent dat je minder belasting betaalt. Als ZZP’er kun je verschillende kosten en uitgaven die je maakt in je onderneming van je winst aftrekken. Dit zorgt ervoor dat je minder inkomstenbelasting betaalt en meer winst overhoudt voor investeringen in je bedrijf of voor persoonlijke doeleinden.

Aftrekposten kunnen onder andere bestaan uit kosten voor gereedschap, kantoorbenodigdheden, vervoer, opleiding en pensioen. Maar er zijn ook specifieke aftrekposten die alleen gelden voor zelfstandigen, zoals de zelfstandigenaftrek, startersaftrek en de MKB-winstvrijstelling.

Laten we eens in detail kijken naar de meest relevante aftrekposten voor ZZP’ers in de bouw en hoe je hier optimaal gebruik van kunt maken.

1. Zelfstandigenaftrek

Voorwaarden: Voldoen aan het urencriterium (1.225 uur) en aan het begin van het kalenderjaar de AOW leeftijd nog niet bereikt.

De zelfstandigenaftrek is één van de meest waardevolle aftrekposten voor ZZP’ers in de bouw. Als je voldoet aan het urencriterium van 1.225 gewerkte uren per jaar, kun je een vast bedrag van je winst aftrekken. Voor 2024 is de zelfstandigenaftrek vastgesteld op €3.750.

Hoe optimaliseer je de zelfstandigenaftrek?

Zorg ervoor dat je een duidelijk overzicht bijhoudt van de uren die je werkt. Dit is essentieel om aan het urencriterium te voldoen. Noteer niet alleen de uren die je daadwerkelijk op de klus doorbrengt, maar ook de uren die je besteedt aan administratie, klantcontact, offertes opstellen, en het bijhouden van je boekhouding. Dit alles telt mee voor het urencriterium.

2. Startersaftrek

Voorwaarden: Je zit in de eerste 5 jaar van je ondernemerschap en je hebt recht op zelfstandigenaftrek.

Als je minder dan vijf jaar ondernemer bent en nog niet eerder gebruik hebt gemaakt van de zelfstandigenaftrek voor drie jaar, heb je recht op de startersaftrek. Deze komt bovenop de zelfstandigenaftrek en kan een aanzienlijke vermindering van je belastbare winst betekenen.

Hoe optimaliseer je de startersaftrek?

Je hebt hier recht op in de eerste jaren van je onderneming, dus zorg dat je deze optimaal benut. Dit betekent dat je goed moet plannen wanneer je de aftrek aanvraagt en ervoor zorgt dat je de juiste urenadministratie hebt. Combineer dit met de zelfstandigenaftrek voor een maximaal fiscaal voordeel.

3. MKB-winstvrijstelling

Voorwaarden: Je hebt de winst eerst verminderd met alle andere aftrekposten.

De MKB-winstvrijstelling is een belastingvoordeel dat automatisch geldt voor alle ondernemers in het midden- en kleinbedrijf. Deze vrijstelling bedraagt 13,31% van je winst, nadat je andere aftrekposten hebt toegepast.

Hoe optimaliseer je de MKB-winstvrijstelling?

Het voordeel van de MKB-winstvrijstelling is dat je deze altijd kunt toepassen, ongeacht of je wel of niet aan het urencriterium voldoet. Toch is het belangrijk om te zorgen dat je de andere aftrekposten zoals de zelfstandigenaftrek en startersaftrek eerst optimaal benut, aangezien de MKB-winstvrijstelling wordt toegepast op de winst ná aftrek van andere posten. Draait je bedrijf verlies? Dan verkleint de MKB-winstvrijstelling het fiscale verlies en is het dus nadelig om deze toe te passen.

4. Investeringsaftrek

Voorwaarden: Je hebt bedrijfsmiddelen aangeschaft met een waarde van meer dan €450.

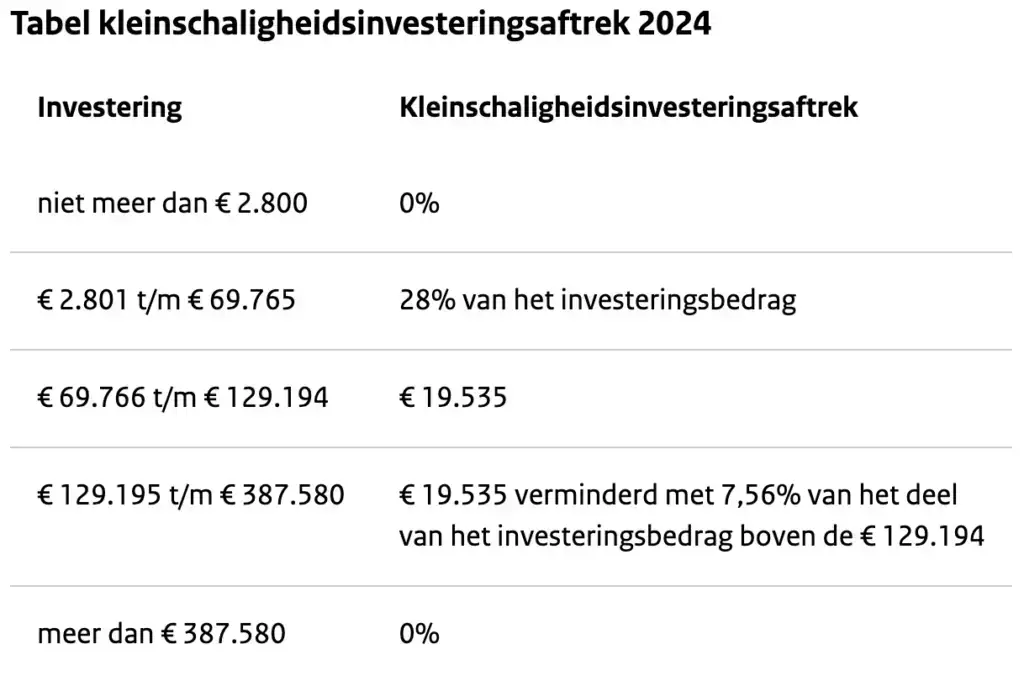

Als ZZP’er in de bouw doe je waarschijnlijk regelmatig grote investeringen in machines, gereedschap en voertuigen. De Kleinschaligheidsinvesteringsaftrek (KIA) biedt je de mogelijkheid om een deel van deze investeringen af te trekken van je winst.

- Kleinschaligheidsinvesteringsaftrek (KIA): Als je tussen de €2.600 en €353.973 investeert in bedrijfsmiddelen, kom je in aanmerking voor een investeringsaftrek van maximaal 28% van het geïnvesteerde bedrag.

Hoe optimaliseer je de investeringsaftrek?

Plan je grote investeringen strategisch. Als je weet dat je binnenkort nieuwe machines of gereedschap nodig hebt, probeer deze aankopen te groeperen binnen één jaar zodat je boven de €2.600 uitkomt. Door je aankopen slim te timen, kun je het maximale bedrag van de KIA benutten.

Daarnaast is het verstandig om vooraf een overzicht te maken van je geplande investeringen, zodat je weet welke kosten aftrekbaar zijn en in welk jaar je ze het beste kunt doen.

5. Aftrekposten rondom vervoer

Voorwaarden: Je reist van en naar een klus op locatie met je eigen auto of bedrijfsbus.

De kosten voor je bedrijfsbus zijn aftrekbaar, maar hoe je dit doet, hangt af van de manier waarop je je voertuig zakelijk en privé gebruikt.

- Rijd je minder dan 500 kilometer privé per jaar met je bedrijfsauto? Dan kun je alle kosten aftrekken.

- Gebruik je je privéauto ook zakelijk? Dan kun je €0,23 per kilometer aftrekken voor zakelijke ritten.

Wil je weten of het gunstiger is om een auto zakelijk of privé te rijden? Gebruik dan deze handige rekentool.

Hoe optimaliseer je de vervoerskosten?

Houd een goede rittenregistratie bij. Dit is cruciaal als je je zakelijke kilometers wilt aftrekken. Zelfs als je een privéauto gebruikt voor zakelijke ritten, moet je kunnen aantonen welke kilometers zakelijk waren om optimaal te profiteren van deze aftrekpost.

6. Aftrekposten bedrijfsmiddelen

Voorwaarden: Je schaft producten aan, alleen voor zakelijk gebruik.

Als ZZP’er in de bouw maak je waarschijnlijk veel gebruik van gereedschappen, werkkleding en veiligheidsmiddelen. Deze kosten zijn aftrekbaar, zolang je ze uitsluitend voor je werk gebruikt.

Deze kosten zijn onder andere aftrekbaar:

- Gereedschappen die noodzakelijk zijn voor je werk.

- (Bouw)materialen tbv. een klus.

- Werkkleding en beschermingsmiddelen, zoals helmen en veiligheidsschoenen.

- Abonnementen op vakliteratuur of vakbladen die je nodig hebt voor je werk.

- Cursussen en (online) workshops die je kennis over je vakgebied of het ondernemerschap ondersteunen.

- Je Keurmerk Kwaliteitsvakman lidmaatschap.

- Zakelijk telefoon- of internetabonnement.

- Kosten voor huisvesting en opslag (kantoor, garage etc.).

- Etc.

Hoe optimaliseer je aftrekposten bedrijfsmiddelen?

Zorg ervoor dat je alle bonnen bewaart en een duidelijk overzicht bijhoudt van de gemaakte kosten. Kleine aankopen zoals werkkleding kunnen vaak over het hoofd worden gezien, maar deze kunnen zich snel opstapelen en een aanzienlijk voordeel opleveren als je ze bij elkaar optelt.

Aftrekposten optimaal gebruiken om zo minder belasting te betalen

Het optimaliseren van aftrekposten kan een groot verschil maken in hoeveel belasting je uiteindelijk betaalt. Door goed overzicht te houden van je gemaakte kosten en slimme keuzes te maken bij investeringen, kun je als ZZP’er in de bouw veel fiscaal voordeel behalen.

Het begin van Q4 is het perfecte moment om hiermee te beginnen. Je hebt nog voldoende tijd om je administratie bij te werken, geplande aankopen slim te timen en je urenregistratie op orde te brengen. Dit zorgt ervoor dat je goed voorbereid bent voor de belastingaangifte en dat je geen belangrijke aftrekposten over het hoofd ziet.